Article / 7 min. de lecture - mise en ligne le 24/05/2023

Le marché publicitaire ralentit

Au 1er trimestre 2023, le marché publicitaire se contracte au regard d’une année 2022 qui avait poursuivi sa croissance tout en ralentissant dès le 2ème semestre.

Le marché publicitaire par média

Sur le périmètre observé par l’IREP (télévision, cinéma, radio, presse, publicité extérieure, courrier publicitaire, imprimés sans adresse) qui inclut également une estimation globale des recettes digitales par France Pub, les recettes publicitaires nettes totales s’établissent à 3,844 milliards d’euros au 1er trimestre 2023, en légère baisse de -0,7 % par rapport au 1er trimestre 2022, tout en restant largement au-dessus de leur niveau d’avant crise à +9,8 % par rapport au 1er trimestre 2019.

Le marché digital total (estimation France Pub) ralentit considérablement sa progression à + 3 % comparé au 1er trimestre 2022, tout en dépassant largement le niveau du premier trimestre 2019 à +37,3 %.

Le marché des 5 médias que sont la presse, la radio, le cinéma, la télévision et la publicité extérieure (incluant leurs recettes digitales), est en baisse de -3,5 % par rapport au 1er trimestre 2022 et n’a pas retrouvé le niveau du 1er trimestre 2019 à -8,1 %.

Les recettes nettes digitales de la télévision, de la presse et de la radio affichent quant à elle une dynamique contenue de +2,4 % vs T1 2022 mais dépassent largement le T1 2019 avec une croissance de +47,8%. A noter sur le digital de ces 3 médias, l’accélération continue du format audio (+27,9% vs T1 2022) et la progression notable du format vidéo (+14,4% vs T1 2022). En intégrant le DOOH, les recettes digitales cumulées des 4 médias renforcent leur croissance à +4,1% vs T1 2022.

Au 1er trimestre 2023 cinéma, publicité extérieure et radio affichent des résultats positifs. A l’inverse, la télévision, la presse, le courrier publicitaire et les ISA (Imprimés sans adresse) accusent des baisses plus ou moins marquées

Les volumes publicitaires, les annonceurs et la RSE par média

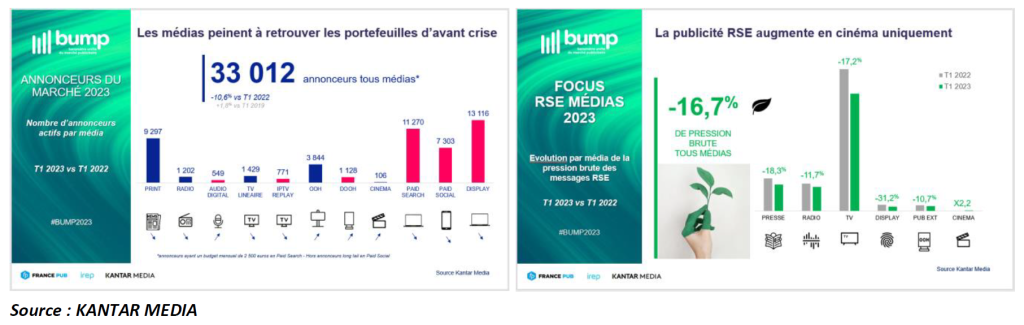

Au 1er trimestre 2023, le marché publicitaire totalise 33 012 annonceurs recensés par Kantar Media, en baisse de -10,6 % vs T1 2022..

Les médias digitaux

Les 6 leviers digitaux comptent aujourd'hui 24 728 annonceurs. Alors que tous les leviers à l’exception du DOOH (contraint par les mesures sanitaires) ont progressé pendant la crise, un ralentissement général apparaît depuis le milieu de l’année 2022.

Télévision

La tendance légèrement positive des volumes du média (+0,4%) provient essentiellement des chaînes thématiques, longtemps dans le rouge et qui se redressent légèrement (+1,5%). Le parrainage, plutôt porteur ces dernières années, est plus impacté (-4,3% en durée et -5,9% en nombre de spots). On note que les résultats en volume sont en progression alors que les recettes nettes baisses.

Les annonceurs sont moins nombreux qu’au T1 2022 (-3,9%) et qu’au T1 2019 (-3,6%) mais notons la plus forte hausse sur le média : Procter & Gamble, ainsi que le plus important nouvel entrant OPCO 21 pour la promotion de l’industrie.

Concernant la publicité RSE : la tendance est clairement à la baisse sur la majorité des médias (-16,7 %) avec une contribution importante de la télévision du fait de son poids budgétaire. L’automobile et la distribution impactent la thématique, à l’inverse l’alimentation progresse légèrement, Nestlé en tête.

Cinéma

Avec 106 annonceurs, le portefeuille affiche une très belle croissance en ce début d’année (+12,8 % vs T1 2022), mais il est encore inférieur de -26,9 % par rapport au T1 2019.

Soulignons la bonne performance des budgets RSE qui ont plus que doublé cette année sur le 1er trimestre grâce notamment aux communications de Renault et d’Ecosystem Recyclage.

Radio

Avec une progression globale de la durée publicitaire et du nombre de spots, respectivement de +0,8 % et de +1,1 %, les volumes du média sont positifs sans atteindre encore les niveaux du T1 2019. Ces bons résultats sont portés par les stations généralistes, les musicales et les programmes locaux, alors que les thématiques et les stations IDF accusent des baisses importantes de leurs volumes publicitaires.

Côté annonceurs, la tendance est toute autre : la radio n’a pas retrouvé la totalité de son portefeuille d’avant crise (-17,6 % vs T1 2019) et le T1 2023 à -6,2 % n’a fait qu’accentuer le phénomène. Deux annonceurs sont remarqués ce trimestre : Système U pour la plus forte hausse budgétaire et Paramount+, nouveau sur les ondes, qui a lancé son nouveau site de streaming vidéo.

En RSE, la baisse de -11,7% des budgets publicitaires sur le média est à imputer principalement au secteur automobile ainsi qu’à la grande distribution dont les communications s’orientent vers les prix.

Presse

Le portefeuille du média continue de se rétracter (-5,4 % vs T1 2022 et -20,9 % vs T1 2019) et compte 9 297 annonceurs. Parmi les plus actifs, Intermarché signe la plus forte hausse en valeur brute avec un discours prix et fidélisation via sa campagne « le marché anti-inflation ». La plus forte nouvelle entrée revient à Trainline qui a mis en avant son application de vente de billets de trains.

La thématique RSE, comme dans la quasi-totalité des médias est en repli (-18,3 %), malgré une forte présence des constructeurs automobiles, des banques et assurances et bien sûr des ONG très présentes sur ce sujet.

Publicité Extérieure

Le portefeuille d’annonceurs est en légère augmentation ce trimestre (+0,7 % vs T1 2022) sans atteindre encore les niveaux du T1 2019 (-5,9%). La plus forte progression budgétaire est attribuée à Ecosystem Recyclage et l’entrée la plus soutenue à Hinge, la nouvelle application de rencontre.

Thématique RSE

La tendance est orientée à la baisse (-10,7 %) mais demeure meilleure que la moyenne globale du marché, grâce aux secteurs de l’industrie et des services qui progressent.

Secteurs

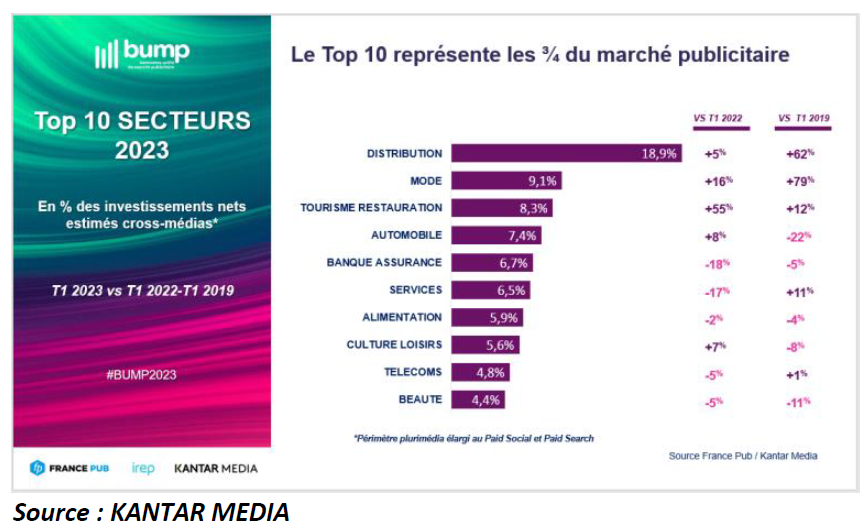

Le Top 10 secteurs représente 75,4 % du marché cross-médias en valeur nette (évaluation Kantar Media / France Pub) avec les principaux d'entre eux qui affichent de belles performances.

- La distribution (18,9 % du total marché) est toujours en progression, à +5 % au T1 2023, et se situe très au-delà de la période d'avant crise à +62 %. En première ligne lors de la crise COVID, puis en défenseur de l'inflation, le secteur ne cesse de communiquer et accélère sur le digital. On observe une tendance différente selon les enseignes avec des généralistes en hausse de +23 % vs T1 2022, tandis que les spécialisées reculent légèrement.

- La mode, qui représente 9,1 % du total marché, affiche une croissance de +16 % vs T1 2022 et de +79 % vs T1 2019. Elle est portée par le digital autour de trois segments en progression : l’optique, le luxe et, dans une moindre mesure, l’équipement sportif. Par ailleurs, la marque Shein signe la plus forte progression sur ce marché en multipliant par deux son budget.

- Très belle reprise du tourisme restauration à +55 %, en particulier en télévision, presse et publicité extérieure, secteur qui, avec la culture loisirs, a le plus souffert de la crise.

- L’automobile, qui avait particulièrement freiné ses communications en 2022, renoue avec la croissance à +8 % vs T1 2022, et continue de promouvoir les véhicules électriques et hybrides à travers des marques comme Renault, Nissan et Volkswagen.

- Les établissements financiers ainsi que les services principalement pour les livraisons à domicile, le secteur public, le marché du travail et même les réseaux sociaux sont en baisse,

- La beauté reste pénalisée par des coupes budgétaires d’annonceurs tels que Beiersdorf, Bayer Santé Familiale et Lascad.

- Enfin, pour l’alimentation, la croissance du digital ne compense pas le fort repli d’annonceurs majeurs tels que Ferrero, Mondelez et Delica (Café Royal).

Evolutions du marché de la communication au 1er trimestre 2023 et prévisions 2023

1. Le marché de la communication au 1er trimestre 2023

Dans un environnement économique en faible croissance, mais plus résistant que prévu, le marché de la communication a très légèrement progressé au 1er trimestre (+1,9 % vs T1 2022). Les 5 grands médias ont évolué au 1er trimestre de manière légèrement négative, au même rythme que leur tendance d’évolution de moyen terme.

- Après le net ralentissement de sa progression au second semestre 2022, le digital est entré dans une phase de croissance plus modérée.

- On relève néanmoins le dynamisme du retail média qui permet aux marques de toucher leurs clients en situation d’achat et tire ainsi profit des audiences des sites marchands ou des points de vente physiques (retail search ou DOOH).

- Même tendance de croissance modérée pour les autres médias, avec des conditions d’évolution très contrastées : les restrictions budgétaires en mailings et imprimés sans adresse profitent aux 5 médias et au digital. L’événementiel reste en forte croissance pour retrouver en cours d’année les niveaux d’activité d’avant la crise. L’univers des promotions est très actif pour faire face à l’impact de l’inflation sur la consommation.

2. Les principales familles au 1er trimestre 2023

- Les incertitudes économiques et la crise énergétique peuvent expliquer la forte baisse des investissements de communication de l’industrie et du B to B, à l’exception de l’industrie de base (industries d’extraction des matières premières). Le retournement de tendance est particulièrement marqué dans le secteur de l’énergie, et dans une moindre mesure dans l’informatique et le BTP.

- Dans le secteur des biens de consommation, les dépenses continuent de progresser, à un rythme soutenu dans la mode, la pharmacie, l’édition et l’entretien. Après des années de difficultés d’approvisionnements et de restructurations, l’industrie automobile revient sur le marché pour soutenir le développement des versions électriques. Les familles appareils ménagers et ameublement-décoration marquent le pas pour la première fois depuis la période Covid.

- Dans le secteur de la distribution, les grandes enseignes généralistes sont particulièrement actives pour faire face à la hausse des prix et maintenir leurs parts de marché dans un climat concurrentiel accru.

- Les dépenses de communication du secteur des services sont globalement stables mais avec de fortes disparités internes. Comme au cours de ces 2 dernières années, voyage-tourisme et culture-loisirs sont en forte progression. Les télécommunications sont par contre en baisse alors qu’elles n’avaient pas encore retrouvé leur niveau de 2019. On observe un retournement de tendance à la baisse pour les banques et assurances.

3. Les prévisions du marché de la communication pour 2023

Dans les dernières analyses de conjoncture (INSEE, Banque de France), les perspectives économiques se sont légèrement améliorées. Les tensions sur les prix de l’énergie et des matières premières s’atténuent progressivement et laissent entrevoir, sauf accident, une baisse de l’inflation pour la fin d’année. Après une faible croissance de +0,1 % à +0,2 % au cours des deux premiers trimestres, le PIB progresserait plus rapidement ensuite pour atteindre +0,6 % en moyenne annuelle.

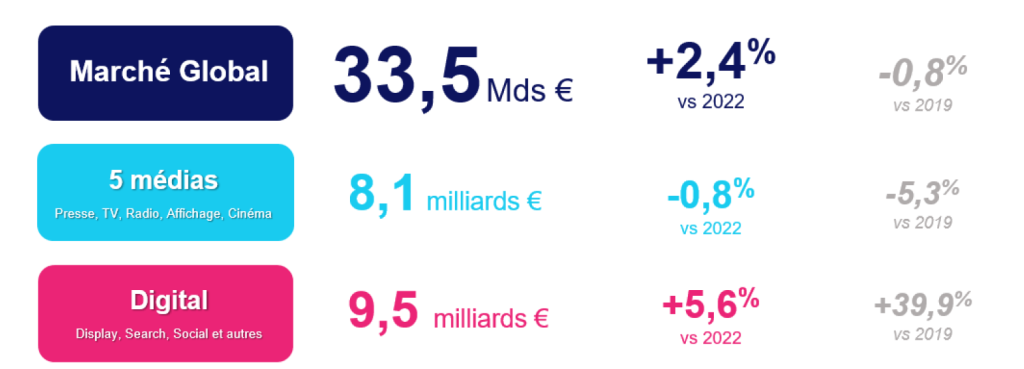

- Le marché de la communication s’élèverait à 33,5 Mds d’euros en 2023, en progression de +2,4 % par rapport à 2022. Il aurait globalement rattrapé en fin d’année la quasi-totalité des pertes subies pendant la crise sanitaire.

- Les dépenses des 5 médias diminueraient de -0,8 %, en ligne avec la tendance de moyen terme. Elles seraient inférieures de -5,3 % par rapport au niveau atteint en 2019.

- Après une période de très forte expansion, la croissance du digital s’infléchirait à +5,6 %, signe d’une possible arrivée à maturité.

- Les dépenses de communication des autres médias seraient globalement en hausse de +2,1 % avec les mêmes disparités que celles observées au cours du 1er trimestre 2023 entre le marketing direct et l’évènementiel.