Article / 3 min. de lecture - mise en ligne le 26/07/2023

Levée de fonds : coup de frein sur les méga-levées, accélération sur la CleanTech et l’amorçage

Baromètre des levées de fonds In Extenso Innovation Croissance, ESSEC Business School et France Angels pour le 1er semestre 2023.

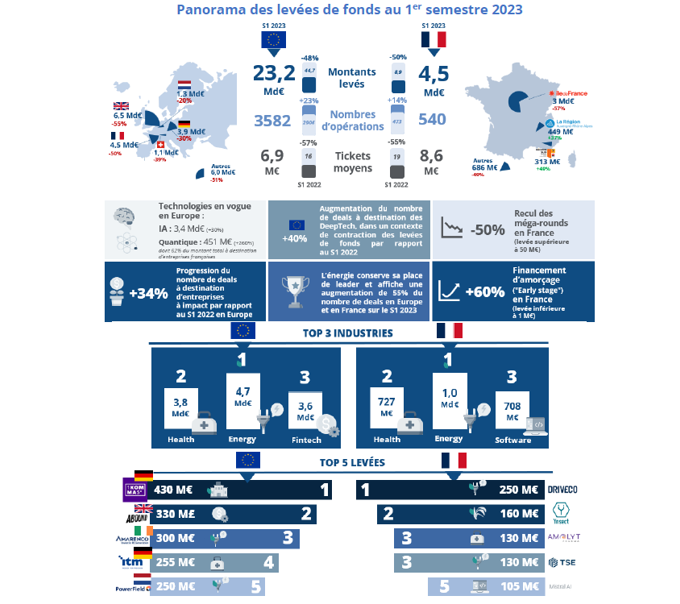

Au cours du 1er semestre 2023, les levées de fonds ont reculé de 50 % en France et 48 % en Europe par rapport aux montants records enregistrés au 1er semestre 2022. Pour autant, les tendances restent dynamiques en termes de nombre d’opérations, en progression par rapport au 1er semestre 2022 (+14 % en France et +23 % en Europe). Les financements sont en cours de réallocation vers des entreprises en phase d’amorçage, des projets innovants (notamment le quantique) et à impact (par exemple l’énergie et la santé), tandis que le nombre de méga-rounds recule, en raison du désengagement des investisseurs « late stage » et d’une baisse générale des valorisations.

Principaux points clés qui ont marqué ce 1er semestre en France :

Les méga-rounds, après avoir subi un très fort recul, demeurent à un niveau très faible. Au cours du 1er semestre seules 7 opérations sont enregistrées à plus de 100M€, dont 4 opérations au 2e trimestre :

- DrivEco, solution de recharge de véhicules électriques, soutenu par Mirova, APG et CorsicaSole pour 250 M€.

- Ynsect, spécialiste de l’élevage et transformation d’insectes, collecte une première tranche de série D pour 160 M€. Cette opération se réalise dans un contexte de réorientation de la stratégie et de réorganisation interne.

- TSE, producteur d’énergie solaire, lève 130M€ auprès de 3 acteurs majeurs de la transition énergétique : Eurazeo, qui a mené ce tour, Bpifrance et un pool d’investisseurs du groupe Crédit Agricole, représenté notamment par IDIA Capital Investissement et Amundi.

- Mistral AI, start-up d’IA générative spécialisée dans les grands modèles de langages et portée par d’anciens chercheurs de Meta et Google, lève 105 M€ moins de 2 mois après sa création, auprès d’une quinzaine d’acteurs dont des investisseurs en capital-risque comme Index Ventures, Headline ou encore Lightspeed.

La DeepTech reste attractive sur le 2ème trimestre, en particulier dans la santé et l’énergie, avec Moon Therapeutics (robot chirurgical), SiPearl (microprocesseurs), Tissium (reconstruction tissulaire), DIogenX (diabète), Corwave (cardiaque), 45-8 énergie (He et H2 blanc), BeFC (énergie) ou encore Woodoo (matériaux).

Les secteurs des CleanTech et de l’impact confirment leur forte attractivité : ces sujets sont aujourd’hui clés et des montants importants sont alloués à ces thématiques. Le financement non dilutif des investissements est également facilité, avec le fléchage de dispositifs bancaires, d’aides publiques nationales (Bpifrance, France 2030, …) ou européennes (Innovation Fund, LIFE, …).

L’amorçage demeure un segment dynamique. Certaines plateformes de crowdequity comme Tudigo constatent un fort engouement pour des projets à impact, qui tendent à se démocratiser auprès du grand public. Les réseaux de business angels ont également la capacité à compléter des tours de table aux côtés d’investisseurs plus institutionnels.

Plusieurs initiatives visent à renforcer la résilience de l’écosystème, nous notons notamment :

L’annonce à VivaTech de la 2ème phase de l’initiative TIBI, avec la mobilisation de 7 Md€ de fonds privés pour le capital-risque late stage, est soutenue par l’écosystème, qui permettra le financement de projets CleanTech et DeepTech ;

La BEI (Banque Européenne d’Investissement) lance également un dispositif de fonds de fonds, le European Tech Champion Initiative, à destination des fonds de croissance tech européens, afin de contribuer au financement des scale-ups européennes ;

Dans ce contexte, nous relevons également la présence renforcée d’acteurs Family Office, se positionnant en evergreen (sans horizon de temps structurel de liquidité).

La période actuelle n’en reste pas moins source de difficultés pour certains acteurs, nous notons notamment :

Un ralentissement de la vitesse de conclusion des opérations, qui peuvent être désormais réalisées en 6 à 9 mois au lieu de 4 à 6 précédemment ;

- Dans certains cas, plus de difficultés à finaliser certaines opérations de série B sur des projets trop éloignés de la rentabilité, qui vont plutôt s’orienter vers une extension de la série A ;

- Une révision des valorisations à la baisse , y compris en amorçage, plus marquée dans le SaaS B2B à l’exception des projets DeepTech ;

- Des sorties relativement bouchées en ce moment, avec l’absence d’acquéreurs industriels (dont certains indiquent ne pas souhaiter réaliser d’opérations en 2023), ainsi qu’un marché des introductions en bourse fermé ;

- Une tendance à la réorganisation des startups, entraînant des plans de départs volontaires et licenciements, sur fond de consolidation (opérations de fusions et acquisitions).

Lors des prochains mois de 2023, nous devrions voir cette tendance à la consolidation se poursuivre, traduisant une phase de sain ajustement sectoriel après 2 années d’exubérance. Il n’en reste pas moins que les tendances de fonds sont puissantes, que ce soit par l’apport de gains de productivité apportés par le SaaS et l’IA, ou encore la montée des thématiques climat/impact dans les modèles économiques.