Article / 3 min. de lecture - mise en ligne le 31/03/2023

Le financement des startup françaises baisse de 73 %. En cause ? Le retrait des fonds américains

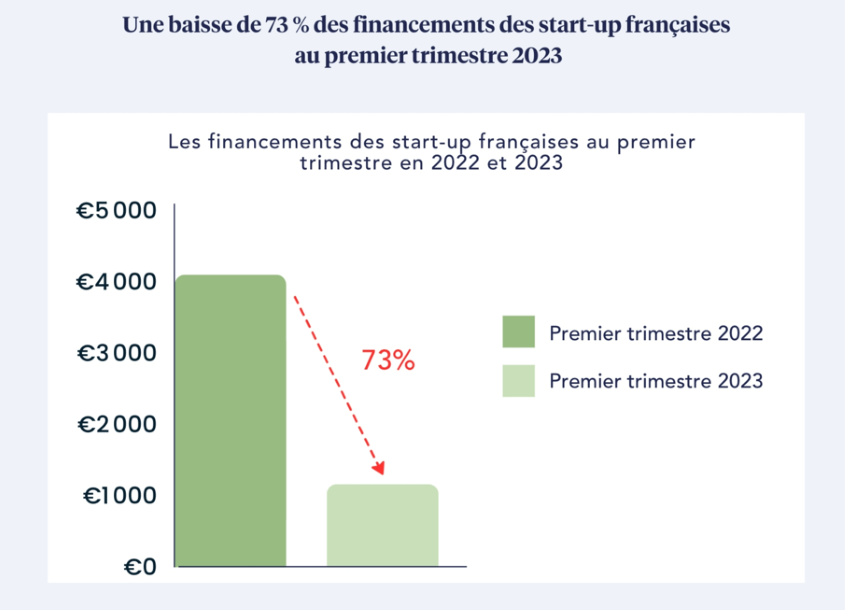

Privé du support des fonds américains, le financement des startup françaises baisse de 73 % au premier trimestre 2023 par rapport au premier trimestre 2022.

Face à la baisse historique des financements des startup françaises au premier trimestre 2023, Newfund, seul VC 100 % early-stage avec une double implantation en France et aux États-Unis, livre une étude mettant en évidence le lien entre les montants levés et le repli des fonds américains.

Les fonds américains se retirent, et cela se ressent

Le financement des startup françaises est en nette baisse au 1er trimestre 2023 : les annonces de levées de fonds ont porté sur 1118,4 millions d'euros en France sur les 12 premières semaines de l’année, contre 4097,2 millions d'euros sur la même période en 2022. Une des explications de cette baisse est la quasi-absence de levées de plus de 50 millions d'euros, elle-même liée au retrait quasi complet des acteurs américains:

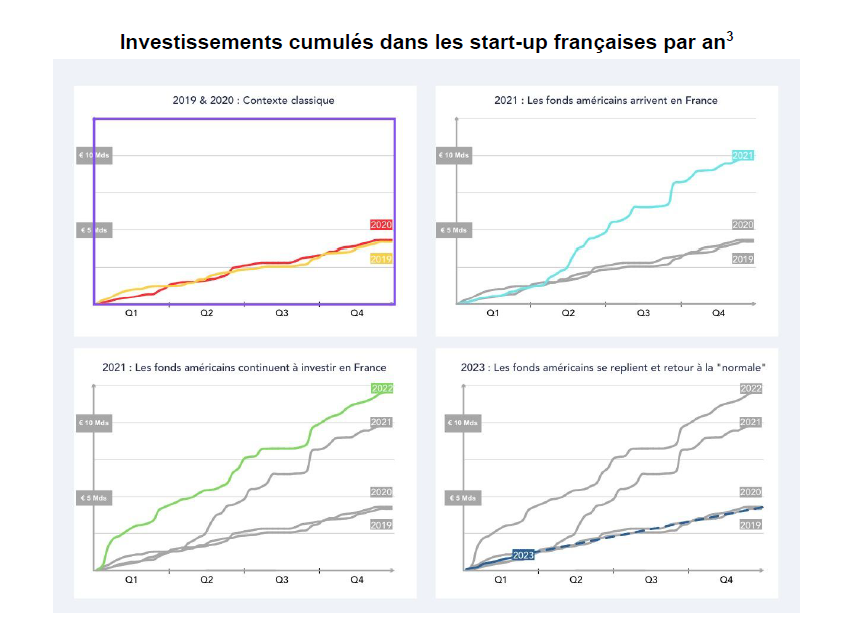

- En 2021, les fonds américains ont participé à 36 levées de fonds de plus de 50 millions d'euros, sur un total de 53 levées annoncées (68 %) ;

- En 2022, ils ont encore participé à 36 levées de fonds de plus de 50 millions d'euros, sur un total légèrement inférieur de 49 levées annoncées, augmentant leur pourcentage de participation à 73 %;

- Au premier trimestre 2023, seules deux levées de fonds annoncées de plus de 50 millions d'euros se sont faites avec des fonds américains, sur 5 levées de fonds de plus de 50 millions d'euros annoncées au cours du trimestre.

Au total, on estime que les fonds américains ont représenté 40 % des montants investis dans les startups françaises en 2021 et 2022 (portés par les levées de fonds les plus importantes, de plus de 50 millions d'euros). Leur participation a chuté à moins de 5 % pour le moment en 2023.

Il y a toujours un décalage entre la réalisation effective de la levée de fonds et son annonce : le retrait devrait se confirmer au cours des prochains mois, au vu de l’activité du premier trimestre.

Mise en perspective

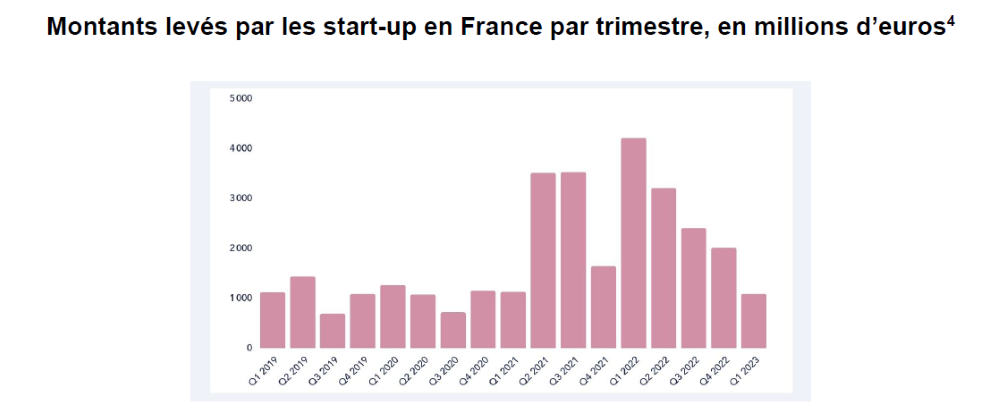

Les chiffres du premier trimestre marquent un retour aux niveaux de 2019-2020, après deux années d’euphorie.

Ces chiffres ne constituent pas la totalité des levées de fonds : face au ralentissement du marché, il y a de nombreux tours internes, c’est-à-dire qui sont réalisés entre investisseurs déjà présents au capital de la startup. Ces financements prennent la forme de bridge ou d’extension et ne font généralement pas l’objet d’annonces formelles. Les Américains ont un nom pour cette pratique : extend and pretend, c’est une façon de se soustraire temporairement au jugement du marché.

Enfin, le ralentissement se constate sur l’ensemble de la chaîne de financement, et plus particulièrement les gros tours. Comme il y a eu une accélération des financements en 2021 et 2022, notamment en growth (Série B et au-delà), le stock de start-up qui s’attendent à pouvoir lever un tour suivant en 2023 est naturellement beaucoup plus important qu’il ne l’était en 2019.

Cela veut dire par exemple que les start-up qui ont levé un tour de Série A (typiquement 10 millions d'euros) ou Série B (typiquement 30 millions d'euros) ne pourront pas recourir au marché lorsqu’elles auront consommé ces financements, en moyenne sous 24 mois. Le retour à des volumes de financements proches de ceux de 2019 va donc s’accompagner de restructurations et d’ajustements dans le fonctionnement de ces scale-up qui devront se passer de nouveaux financements externes.

Les startup se concentrent sur la croissance rentable

Dans ce contexte, les start-up vont privilégier la réduction de la consommation de trésorerie via une croissance rentable. À titre d’illustration, les start-up du portefeuille Newfund affichent un taux de croissance du chiffre d’affaires de plus de 80 % en moyenne en 2022 par rapport à 2021, tout en ayant amélioré leur situation de trésorerie : au quatrième trimestre 2022, 72 % des start-up du portefeuille ont une visibilité de trésorerie supérieure à 12 mois5. Ce chiffre est en amélioration par rapport au premier trimestre 2022. Cette évolution n'est pas liée à de nouvelles levées de fonds mais bien à une augmentation du chiffre d’affaires et à une réduction de la consommation de trésorerie (burn rate).

Les startup s’adaptent très rapidement au nouvel environnement. Une nouvelle étape s’engage, avec une concentration sur les enjeux d’activité plutôt que sur les levées de fonds. De futurs champions européens vont émerger de cette période, qui donne une prime aux équipes solides.

François Véron, managing partner de Newfund

Méthodologie : Données eCap, Crunchbase et Newfund, consolidées et analysées par Newfund. Toute reprise totale ou partielle de l’étude, doit comporter la mention : “Étude Newfund : Baisse des financements des start-up françaises et retrait des fonds américains”.