Article / 5 min. de lecture - mise en ligne le 26/07/2022

La conjoncture aura-t-elle raison du dynamisme des levées de fonds en France ?

In Extenso Innovation Croissance et l’ESSEC nous dévoilent leur Baromètre des levées du 2ème trimestre 2022.

Après un début d’année exceptionnel pour la French Tech, le cumul des montants levés à la fin du deuxième trimestre confirme la dynamique d’investissement. À mi-parcours, la French Tech affiche 4 Md€ de levées au deuxième trimestre et marque un ralentissement par rapport aux 5 Md€ du premier trimestre. Le deuxième semestre est attendu en net ralentissement par l’écosystème.

Enseignements clés du 2ème trimestre 2022 en France

Les montants levés par la French Tech au deuxième trimestre ont atteint un niveau spectaculaire de 4 Md€ (+ 8 % par rapport au 2ème trimestre 2021), mais sont en recul par rapport aux montants historiques récoltés au premier trimestre 2022 (5 Md€). Le nombre d’opérations (237) et le ticket moyen (16,8 M€) ont été relativement stables par rapport au deuxième trimestre 2021 (respectivement -6 % et + 8 %).

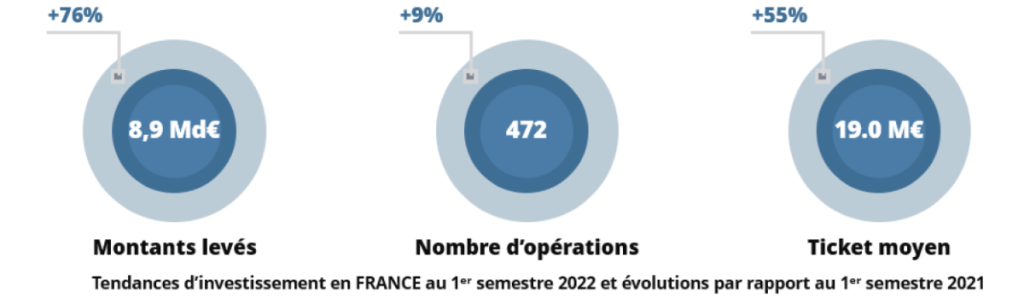

Au premier semestre 2022, les montants levés en France s’élèvent à près de 9 Md€, en nette progression de 76% par rapport au premier semestre 2021, avec un nombre d’opérations en hausse de +9% sur la période et un ticket moyen en forte augmentation de +55 %, fortement dépendant des méga-levées supérieures à 100 M€. Les montants récoltés par la French Tech à mi-année atteignent déjà 80 % du cumul levé en 2021 (11 Md€), année qualifiée d’historique.

L’accélération des montants levés par la French Tech en juin résulte notamment des tours de table opérés par les 2 nouvelles licornes :

- EcoVadis (secteur logiciel Cleantech, leader mondial de l’évaluation et de l’amélioration de la performance RSE des entreprises) enregistre une levée de 500 M$ et devient la 27ème licorne tricolore et la 4ème licorne « à impact »,

- NW Groupe (secteur énergie, spécialiste du stockage de l'énergie avec des bornes de recharge pour les véhicules électriques) bénéficie d’un tour de table de 300 M€ et devient la 28ème licorne française et la 1ère licorne de la transition énergétique.

À noter le nouvel objectif affiché par Emmanuel Macron lors de VivaTech en juin : atteindre 100 licornes françaises d’ici 2030 : « 25 licornes en France en 2025, nous l’avons fait, avec 3 ans d’avance. 100 licornes en 2030 c’est possible ! Et parce que les startups ont un rôle à jouer dans la transition écologique, fixons-nous un autre objectif : 25 licornes vertes d'ici 2030 ! ».

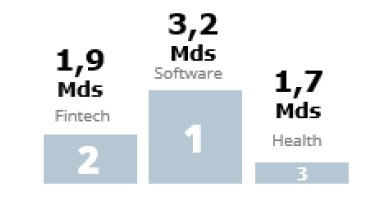

Les 3 secteurs d’activité qui se démarquent au deuxième trimestre en France concernent le software, la santé et l’énergie. Le software, la FinTech et la santé sont les secteurs les plus dynamiques sur le premier semestre.

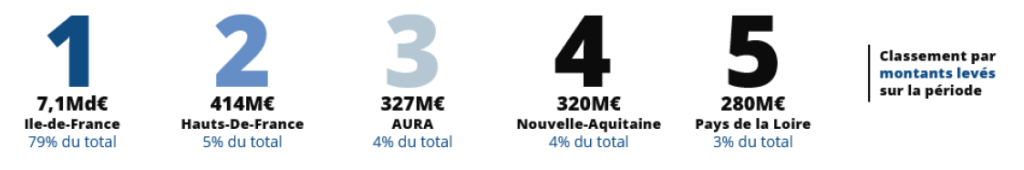

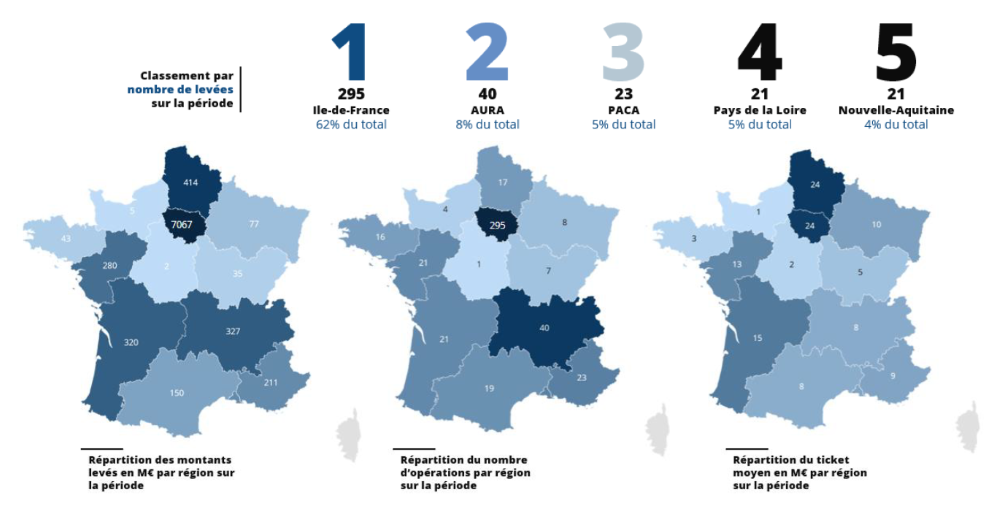

L’Île-de-France maintient son statut de région la plus dynamique, devançant de loin les autres régions. A mi-année, le classement régional continue à être impacté par la poignée de méga-rounds réalisés en région :

- En top 2 : les Hauts-de-France comme au premier trimestre, avec la méga-levée de 335 M$ d’Exotec (robotique),

- En top 3 : la région Auvergne-Rhône-Alpes regagne 2 places par rapport à la précédente édition, avec les levées de 70 M€ de Diabeloop (santé), 48 M€ d’UnitySC (semi-conducteurs), de 40 M€ de Fifteen (transport) du deuxième trimestre,

- En top 4 : la Nouvelle-Aquitaine comme lors de la période précédente, avec les levées de 105 M€ de Nfinite (media marketing), de 70 M€ de Telecom Design (sécurité) et de 55 M€ de Sellsy (logiciel marketing),

- En top 5 : les Pays de la Loire perdent 2 places (vs premier trimestre) et enregistrent les levées de 122 M€ d’Akeneo (marketing), de 100 M€ de Propriétés Privées (immobilier).

Chiffres clés et comparatif des pays sur le podium européen

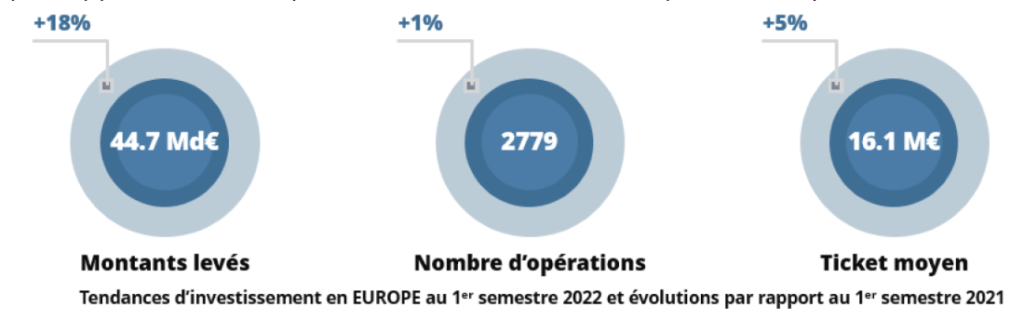

Les levées enregistrées en Europe au deuxième trimestre 2022 sont très stables par rapport au deuxième trimestre 2021, en valeur (23,2 Md€ ; +1 %) et en volume (1485 opérations ; +1 %). En revanche, les montants levés au premier semestre 2022 (près de 45 Md€) progressent de 18 % par rapport à la même période en 2021, à nombre d’opérations équivalentes.

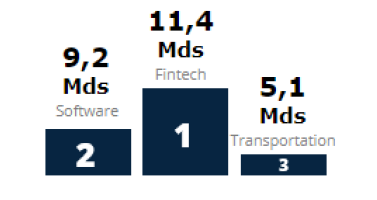

Les 3 secteurs d’activité qui ont le vent en poupe au deuxième trimestre en Europe sont la FinTech, le software et l’énergie. Au cumul sur le semestre, la FinTech, le software et les transports constituent les 3 secteurs les plus performants.

Les levées opérées par les acteurs de la transition énergétique ont explosé entre les premiers semestres 2021 et 2022 (avec un quadruplement de 1,1 à 4,5Md€). Le secteur de l’énergie talonne celui de la santé, avec 4,8Md€ levés. Les levées records ont concerné :

- Climeworks (CH) : 500 M€ (mission : décarboner l’air ambiant),

- Perpetual Next (NL) : 320 M€ (mission : produire de l’énergie à partir de résidu organique),

- Newcleo (GB) : 300 M$ (mission : révolutionner la production d'électricité et réduire les déchets radioactifs),

- NW Group (FR) : 300 M€ (mission : production et stockage d’énergie verte).

Le Royaume-Uni confirme sa position de leader sur le podium européen, avec 7,9 Md€ levés au deuxième trimestre (+ 23 % par rapport au deuxième trimestre 2021) avec un nombre d’opérations en très légère baisse (-6 %). Si l’Hexagone continue à devancer l’Allemagne pour le second trimestre consécutif en occupant la deuxième place du palmarès (les 2 nouvelles licornes tricolores figurant dans le top 10 européen des levées de fonds au deuxième trimestre), son avance s’est toutefois resserrée par rapport au premier trimestre. L’Allemagne demeure en troisième place, avec 3,2 Md€ levés (- 37 % sur la période), pour un nombre de d’opérations stable (- 2 %).

Une réorientation des investisseurs vers plus de rationalité et de sélectivité

Si la dynamique du deuxième trimestre reste très positive en comparaison avec 2021, elle marque toutefois un ralentissement par rapport au 1er trimestre 2022 en termes de montants investis, de valorisations et de nouvelles licornes (4 au premier trimestre contre 2 au deuxième trimestre). Le pic des montants levés semble avoir été atteint au cours du premier trimestre. Les levées de fonds de plus de 100 M€ sont en net retrait par rapport au premier trimestre, mais représentent toujours près de 50 % des montants investis.

Si la période n’a pas encore mis en évidence un « dégonflement de la bulle » des valorisations qui s’est formée depuis 2020, des premiers signaux annoncent un ralentissement dans les perspectives d’investissement et incitent à plus de prudence pour les mois à venir. Avec la forte contraction boursière, ayant notamment impacté le NASDAQ et la valorisation des sociétés SaaS (qui étaient largement survalorisées), la guerre en Ukraine, l’inflation et la remontée des taux, les cartes peuvent être rebattues et influer sur les futures levées.

Il est ressorti des entretiens menés auprès de fonds que certains investisseurs semblent avoir « le pied sur le frein » pour le deuxième semestre 2022 en se montrant plus sélectifs sur leurs futurs investissements. Nombreux sont ceux à modifier leur approche et leur modus operandi sur l’analyse des deals. Les fonds se rétractent vers des valeurs plus sûres et aspirent à une meilleure rentabilité en termes d’EBITDA.

Malgré un premier semestre marqué par une bonne dynamique d’investissement, la forte correction sur les marchés boursiers induit une incertitude sur les valorisations des startups et la machine est en train de se gripper. Les acteurs privilégiant la croissance à la rentabilité, sans modèle économique à court terme, seront les plus pénalisés dans les prochains mois. Les CleanTech devraient continuer à rester attractives. On peut s’attendre à une orientation des ressources vers des entreprises présentant un modèle économique plus efficient. La tendance à la croissance à tout prix est désormais révolue, place aux fondamentaux plus rationnels !

Patricia BRAUN Présidente - Associée In Extenso Innovation Croissance